皆さんは「生命保険にも配当金がある」ということをご存じでしたか。株式の配当金であればよく目にすることもあると思いますが、生命保険の配当金は初めて聞いたという方も多いかもしれません。

この記事では「そもそも保険の配当金って何なの?」という疑問に対して、その仕組みや特徴を詳しくお伝えします。

その上で配当金にはどんなメリットやデメリットがあるかについても明らかにしていきます。

記事を読み終わった時には、配当金についての基礎知識はもちろんのこと、保険を選ぶ際に配当金があった方が良いのか、必要ないのかを判断できるように説明していきたいと思います。

生命保険の配当金とは?

生命保険の配当金とは

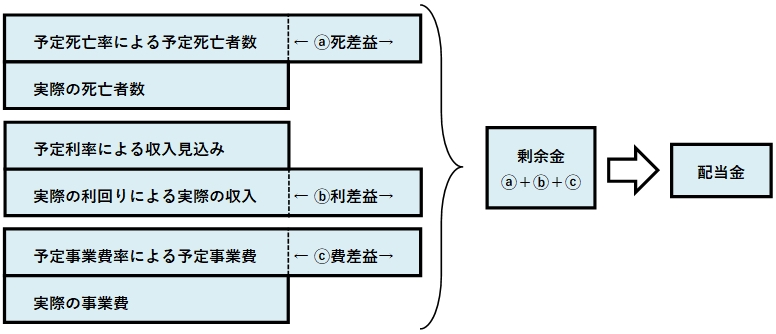

生命保険の保険料を決めるために、保険会社は3つの要素「予定死亡率」「予定利率」「予定事業費率」を算定します。

これら3つの予定率によって算定した数と実際の数の差によって一定額の剰余金が発生した場合に、契約者に分配して還元する仕組みがあります。この分配されるお金を「配当金」と呼びます(図①参照)。

なお保険会社は、剰余金から配当金を支払った残りを内部留保して経営の安定を図ります。(株式会社の形態を採る保険会社は剰余金から更に株主配当を行います)

例えば実際の利回りによる収入が予定利率による収入見込みを大きく下回るなどして、3つの差損益の通算がマイナスになった場合は配当金がゼロになることもあります。

死差益:予定死亡率よりも実際の死亡率が低かった場合に生じる差益

利差益:予定利率よりも実績利回りが高かった場合に生じる差益

費差益:予定事業費よりも実際にかかった事業費が少なかった場合に生じる差益

【図①】

なお、この3つの差損益のことを「3利源」と呼びます。

参照:(公財)生命保険文化センター 「生命保険・相談マニュアル」(平成28年7月改訂版)

第6章 保険料と配当金 https://www.jili.or.jp/consumer_adviser/pdf/chapter6.pdf

【図①】は同ホームページより引用

配当金を受け取れる生命保険の種類

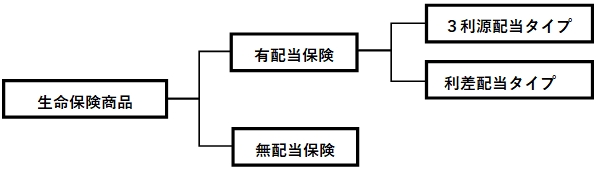

生命保険には、配当金の分配がある「有配当保険」と分配の無い「無配当保険」があります。

つまり、全ての生命保険が配当金を受け取ることができるという訳ではありません。この点は、勘違いをされている方もいらっしゃるため注意が必要です。

さらに、有配当保険には3利源から生じる剰余金から配当を行う「3利源配当タイプ」と、3利源のうち利差益だけから生じる剰余金から配当を行う「利差配当タイプ」の2つがあります(図②参照)。

「利差配当タイプ」では配当の原資が利差益に限定されているため、「平均寿命が延びたから」とか「保険会社の努力で経営コストが下がった」という場合でも配当金に影響しないということです。

配当金の支払いについては、一般的に「毎年配当型」「3年毎配当型」「5年毎配当型」の3タイプがあります。なお、「毎年配当型」は毎年配当がありますが、通常は契約後3年目から配当金が分配されることになりますので注意が必要です。

【図②】

参照:(公財)生命保険文化センター 「生命保険・相談マニュアル」(平成28年7月改訂版)

第6章 保険料と配当金 https://www.jili.or.jp/consumer_adviser/pdf/chapter6.pdf

【図②】は同ホームページより引用

生命保険の配当金の4種類の受け取り方

積立

配当金を生命保険会社に積み立てておくものです。

保険会社が定めた利息がつきますので受け取る際には金額が増えるメリットがあります。積み立てた配当金は途中で引き出すこともできます。満期や死亡により保険金を受け取る場合は保険金と一緒に配当金を受け取ることになります。

個人年金保険の場合は、積立配当金を年金の原資に繰り入れて年金額を上積みすることもできます。なお、個人年金保険の契約で年末調整や確定申告で保険料控除が受けられる「税制適格特約」を付けている場合は、積立配当金を途中で引き出すことはできません。積み立てた全額を年金原資に繰り入れることになります。

最近の契約ではこの方法が最も多く用いられているようです。

買増

配当金を一時払の保険料として保険を買い増していくものです。各保険会社で買い増しができる保険は異なりますので保険会社に確認する必要があります。上の積立の項で書いた税制適格特約の付いた個人年金保険のケースはこの買増に当たります。この買増は個人年金保険や終身保険、養老保険など貯蓄性がある保険で多く用いられます。

相殺

配当金を使って保険料と相殺する方法で、配当金の分だけ保険料負担が少なくなるというメリットがあります。

現金支払

シンプルに、配当がある都度配当金を現金で受け取る方法です。次の項で詳しく説明しますが、配当金が発生するごとに(保険の契約期間中に)現金で受け取る場合には配当金に対して課税はされないというメリットがあります。

主に、団体保険で用いられる方法であり、個人の契約ではあまり一般的な方法ではありません。

生命保険の配当金にかかる税金

次に配当金にかかる税金について説明します。

原則として配当金に課税はされません。しかし、配当金の受け取り方によっては税金がかかるケースがありますので注意が必要です。個別のケースで確認していきましょう。

契約期間中に配当金を受け取った場合

この場合は配当金に対して税金がかかることはありません。

ただし、1点だけ気をつけたいことがあります。それは、生命保険料控除が受けられる保険契約において、生命保険料控除を申請する際には「一年間に支払った保険料の金額」から「受け取った配当金」を引いて申請する必要があるということです。

一年間に支払った保険料によっては、配当金の金額を引くことで控除される金額が減る場合もあります。配当金に課税はされないものの控除額が減ってしまいデメリットになることもあります。

なお法人契約の場合は受け取った決算期の益金として計上する必要があり、法人税が課税されます。

保険金の支払い開始の日以降に配当金を受け取った場合

この場合は、受け取った配当金に税金がかかります。個人年金保険のように保険金と配当金を年金として受け取る場合は「雑所得」として所得税および住民税が課税されます。養老保険の満期保険金のように一時金で受け取る場合は配当金を上乗せして支払われますが、こちらは「一時所得」として同じく所得税・住民税が課税されます。

個人年金保険の年金受け取り時にかかる所得税・住民税の計算方法についてはこちらの記事も参考にして見てください。

「人生100年時代」という言葉をたびたび耳にするようになりました。 老後の資金を公的年金(国民年金・厚生年金・共済年金等)だけではなく、補完的に何かの対策をしようとされている方も多いと思います。 そこで注目されるのが個人 […]

「人生100年時代」という言葉をたびたび耳にするようになりました。 老後の資金を公的年金(国民年金・厚生年金・共済年金等)だけではなく、補完的に何かの対策をしようとされている方も多いと思います。 そこで注目されるのが個人 […]

養老保険の満期保険金にかかる所得税・住民税の計算方法についてはこちらの記事も参考にして見てください。

養老保険の満期保険金を受け取る場合に税金はかかるのか、かかるとするとどのような税金がかかるのか? 養老保険の満期保険金と税金についてまとめています。 目次 養老保険ってどんな保険?養老保険が満期になると税金はかかる?養老 […]

養老保険の満期保険金を受け取る場合に税金はかかるのか、かかるとするとどのような税金がかかるのか? 養老保険の満期保険金と税金についてまとめています。 目次 養老保険ってどんな保険?養老保険が満期になると税金はかかる?養老 […]

保険金と一緒に配当金を受け取った場合

保険金を一時金として受け取る場合、配当金と保険金を合算した金額が課税対象となります。

・生命保険の種類

・契約者と受取人の関係

等によって課税される税金の種類は相続税・贈与税・所得税と異なります。具体的に確認する場合は保険会社に問い合わせるか、ファイナンシャルプランナーに確認しましょう。

なお、死亡保険金にかかる税金についてはこちらでも詳しく説明していますので参考にしてみてください。

自分が加入している生命保険。万一の場合に残された家族が受け取ることになる保険金にも税金がかかることはご存知でしょうか。 『自分の保険にはどれくらの税金がかかるの?』 『対策は必要なの?』 と疑問に思われる方もいらっしゃる […]

自分が加入している生命保険。万一の場合に残された家族が受け取ることになる保険金にも税金がかかることはご存知でしょうか。 『自分の保険にはどれくらの税金がかかるの?』 『対策は必要なの?』 と疑問に思われる方もいらっしゃる […]

生命保険の配当金に関する4つのポイント

有配当保険は保険料が割高

配当金がある保険(有配当保険)は、配当金が無い保険(無配当保険)に比べると保険料は通常割高になります。

これは最初の項で説明したように、有配当保険が死差益・利差益・費差益から生じる剰余金を分配するという仕組みに由来しています。一般的には同じ保険会社の、同じ保険種類で有配当と無配当の商品を販売しているケースが無いので具体的な比較をすることはできませんが、無配当保険は剰余金が発生したとしても契約者に分配する必要が無い分、あらかじめ保険料を低く設定できる訳です。

昨今の超低金利の状況では配当金に期待するよりも、保険料が比較的低い無配当の保険を選択するほうが得策である場合も珍しくありません。

配当は必ず受取れる訳ではない

配当金は剰余金より分配されるという性質のため、剰余金が無かったり、少なかったりした場合には配当金を受け取れない場合があります。

このように配当金の対象となる期間の運用が想定よりも良くなかったり、保険会社の事業にかかるコストが計画よりも多くかかってしまったりしたような場合は、剰余金を確保することができず配当金は見送られることが一般的です。

無配当保険よりも高い保険料を支払って有配当保険で契約したにも関わらず、配当金が受け取れないというケースもあり得るということです。

マイナス金利の状況では配当金は期待できない

マイナス金利と言われるように投資環境が悪い現在では、巨大な保険会社とは言え、特に利差配当金を確保するような運用は難しい状況です。

保険の契約は基本的に長期に渡るものが多いため、保険会社はどちらかといえば長期間でも安定的な国債を中心に運用を行います。マイナス金利の状況下では、日本はもちろん海外でも国債の利回りがマイナス、つまり金利が0%を下回るケースも出てきているのです。こういった場合は購入した価格よりも満期で償還される価格の方が下まわってしまいます。このような状況では保険会社が利差益を確保することは難しいということがお分かりいただけるかと思います。

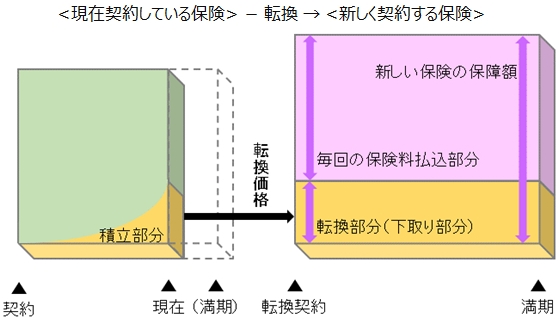

転換制度を利用したら配当金は消滅する

まずは転換制度について説明します。現在加入している保険契約を活用して、新たに他の保険を契約するという制度のことを転換制度と言います。

当然ですが、同じ保険会社内でしか転換制度を利用することはできません。下の図【図③】を見ていただくと分かりやすいと思いますが、元の契約の積立部分と積立配当金を「転換(下取り)価格」として用いて、新しい契約の保険料の一部に充当するという仕組みです。その際、元の契約の配当金は消滅することになります。

保険会社から「保険料が安くなり、お得です」と提案されることが多い転換制度ですが、転換制度には注意すべき点が多くあります。場合によっては、転換制度を利用するよりも現在の保険を更新するか、解約して別の保険に加入する方が良いこともあります。ぜひ、転換制度の利用については慎重に検討してから決断を下すようにしてください。

転換制度については【図③】をご確認ください。

【図③】

参照:生命保険文化センター 「転換制度」 https://www.jili.or.jp/knows_learns/basic/change/conversion_system.html

【図③】は同ホームページより引用

生命保険の配当金に関するQ&A

生命保険の配当金は平均でいくらくらい貰えますか?

残念ながら、平均でどれくらいの配当金が受け取れるかについてのデータはありません。また、配当金は保険会社ごとに異なりますし、同じ保険種類であっても契約をした時期によって配当される金額が異なります。一般的に運用環境が厳しくなってきた昨今においては、以前(特に1990年以前)と比べて各保険会社の配当金実績は減少傾向にあると言えます。

最近では、日本の大手生命保険会社の一つが新型コロナウイルス感染症の感染拡大で運用難に拍車が掛かり減配(配当金が前年を下回ること)となったと言われています。ここ数年は利差益を出すことが難しい中で、長寿化により死差益が出たことで保険会社も増配(配当金が前年を上回ること)をしてきましたが、今後の配当については厳しい状況が続くかもしれません。

まとめ

さて、今回の記事ではそもそも配当金とは何かというところからスタートして、配当金の受け取り方や配当金にかかる税金、また配当金に関する4つのポイントについて解説してきました。

今まであまり意識していなかった生命保険の配当金についての知識をもとに、

・自分が加入する保険に配当金は必要なのか

・今後配当金を受け取れる可能性やメリットはあるのか

といった点を頭に入れておくと良いでしょう。実際に保険に加入する際には、ご自身にあった保険を選んでいく必要があるかと思います。

有配当保険は貯蓄性のある個人年金保険や終身保険、養老保険が中心ですが、現在有配当保険を取り扱う保険会社の割合は少なくなってきています。保険に加入する場合には配当金を優先的に考えるべきか、それとも無配当でも保険料を低いものを選ぶべきか迷われるかもしれません。私個人としてはこの問いを考える前に、有配当・無配当よりも保険そのものの内容が自分のライフスタイルや考えにあっているかを優先的に考えて選ぶべきだと思っています。

今回の配当金に関してもそうですが、何が正解かを判断するのはなかなか難しい問題ですよね。そんな時には、保険のプロであるファイナンシャルプランナーに相談されることをお勧めします。生命保険は長期に渡る契約です。良いアドバイスと情報を得て、安心して保険に加入できるようにしましょう。