養老保険の満期保険金を受け取る場合に税金はかかるのか、かかるとするとどのような税金がかかるのか?

養老保険の満期保険金と税金についてまとめています。

養老保険ってどんな保険?

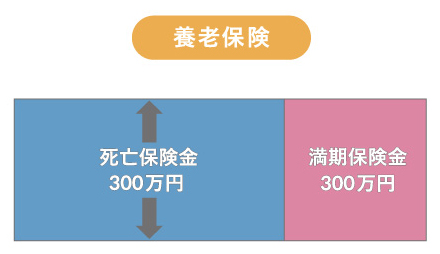

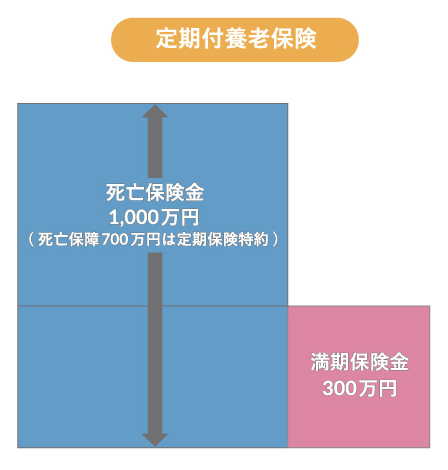

養老保険とは、保険期間途中で万一のことがあると「死亡保険金」が支払われ、何事もなく満期を迎えると「満期保険金」を受取れる保険です。

死亡保険金と満期保険金が同じ額になっている契約と、死亡保険金が満期保険金よりも大きく設定されている契約があります。

(それ以外にも、死亡保険金が満期保険金よりも少なく設定されているものや、死亡保険金や満期保険金の額が変動するものなど、特殊な養老保険もあります。)

満期保険金にかかる税金についてはいずれも同じ考え方になります。

養老保険が満期になると税金はかかる?

養老保険の満期保険金は、契約者と満期保険金受取人が同じ場合と、異なる場合でかかる税金の種類が次のように異なります。

①契約者=満期保険金受取人の場合は所得税

②契約者≠満期保険金受取人の場合は贈与税

③また、途中で契約者が変わっている場合は、変わった理由によってかかる税金が違ってきます。

※「契約者」は保険料を支払った方のことを指します。契約上は満期保険金受取人と同じ方が契約者となっている場合でも、保険料を他の方が支払っている場合は税務上は支払った方を契約者として扱います。

養老保険の満期保険金にかかる税金

契約者と受取人が同じ場合

契約者が満期保険金受取人と同じ場合は「一時所得」という所得区分で所得税・住民税の対象となります。

一時所得の税額の計算方法

一時所得は単発的(一時的)な収入であることから次のような課税上の軽減措置が受けられます。

①一時所得は年間50万円を限度として特別控除が受けられます。

※その年に他の一時所得があればそれと通算して50万円が控除限度額です。

②一時的な収入であることを考慮して「一時所得額」の1/2が課税対象です。

課税所得額 = ⦅(総収入金額)-(必要経費)-(特別控除50万円)⦆ ×1/2

※必要経費=収入を得るために支出した金額(養老保険の満期保険金であれば支払保険料総額)

※一時所得の1/2にだけ課税するのは一時的な収入であることからあまり高い税率が適用されないようにする趣旨です。

この課税所得額をその年の他の所得と合算して所得税・住民税が計算します。

【満期保険金を受取った場合の計算例】

□満期保険金300万円+配当金20万円=320万円

※配当金がある場合は満期保険金+配当金が税金の対象となります。以下の説明で「満期保険金」は配当金を含んでいます。

□支払保険料:200万円

①320万円-200万円-50万円=一時所得70万円

②70万円×1/2=課税所得金額35万円

この35万円をその年の「他の所得に合算」して税額の計算をします。

一時所得は、預金利息のように他の所得と切り離して計算(20%分離課税)されるのとは違い、その年の他の所得と合算するため、一時所得にかかる所得税の税率は、その年の満期保険金受取人の方の総課税所得金額によって変わってきます。

【課税所得額ごとの所得税・住民税の税率】

| 課税所得金額 | 所得税率 | 住民税率 | 所得税・住民税合計 |

|---|---|---|---|

| 195万円以下 | 5% | 10% | 15% |

| ~330万円 | 10% | 10% | 20% |

| ~695万円 | 20% | 10% | 30% |

| ~900万円 | 23% | 10% | 33% |

| ~1,800万円 | 33% | 10% | 43% |

| ~4,000万円 | 40% | 10% | 50% |

| 4,000万円超 | 45% | 10% | 55% |

課税所得があっても課税対象とならない場合

次の場合は課税対象とはなりません。

①給与所得者が給与所得以外の課税対象所得額が20万円以下の場合は所得税についての申告義務がなく課税されません。

②公的年金の収入金額が400万円以下の方が公的年金以外の課税対象所得額が20万円以下であるときも所得税については申告の義務がなく課税されません。

※住民税には上記②③の特別措置はありませんので各市町村に申告の上、納税することが必要です。

契約者以外が受取人の場合

契約者以外の方が満期保険金受取人の場合は、契約者が満期保険金受取人に財産を贈与したことになり、贈与税の対象となります。この場合贈与額は「満期保険金」の額になります。

※支払った保険料相当額を贈与したことにはならないので注意が必要です。

贈与税額は次の計算式で計算します。

⦅(贈与を受けた額)-(基礎控除 110万円)⦆×贈与税率

【贈与税の計算例】

□満期保険金300万円+配当金20万円=320万円

□支払保険料:200万円

この場合は320万円が贈与税の課税対象額になります。

計算では「贈与税」税額速算表を使って計算するのが便利です。

【計算方法】

⦅(贈与を受けた額)-(基礎控除額110万円)⦆×税率 -(速算控除額)

↓

基礎控除後の課税価格=(贈与を受けた額-基礎控除110万円を差し引いた額)

【速算表を使った計算例】

⦅320万円-110万円⦆×15%-(速算控除額10万円)=税額21.5万円

(210万円)

※320万円-110万円=210万円なので表の2段目「~300万円」の段で計算します。

【「贈与税」税額速算表】

| 基礎控除後の課税価格 | 税率 | 速算控除額 |

|---|---|---|

| 200万円以下 | 10% | 0万円 |

| ~300万円 | 15% | 10万円 |

| ~400万円 | 20% | 25万円 |

| ~600万円 | 30% | 65万円 |

| ~1,000万円 | 40% | 125万円 |

| ~1,500万円 | 45% | 175万円 |

| ~3,000万円 | 50% | 250万円 |

| 3,000万円超 | 55% | 400万円 |

契約者が途中で変わっている場合

保険期間の途中で契約者が変わっている場合は理由によって税金の種類が違ってきます。

相続によって契約者が変わった場合

具体例がわかりやすいので以下見ていきます。

【具体例①】

父が契約者であった契約を途中から契約者変更して「子A」が契約者となり以後保険料を支払った場合

契約時 新契約者

契約者(父) ⇒ 子A

満期保険金受取人(父) ⇒ 子A

この場合は「父」が保険料を支払った期間に対応する分は「契約者以外≠満期保険金受取人」に該当し「子A」が保険料を支払った分は「契約者=満期保険金を受取人」に該当します。

満期保険金を、それぞれが支払った保険料の額で案分して「所得税・住民税」「贈与税」を計算します。

例えば保険料総額の30%を「父」、70%を「子A」が支払った場合は、前の例で計算すると

満期保険金320万円×30%= 96万円 ⇒ 贈与

満期保険金320万円×70%=224万円 ⇒ 一時所得

となります。

※契約者を変更した時に、保険契約が贈与されたことにはならず、満期保険金に対して贈与が発生しますので注意が必要です。これは、契約者変更の際には保険会社が何かしらの支払いを決定する理由が発生していないためその後の満期や解約・死亡保険金支払のように保険会社からの支払いが現実となった時に初めて課税関係が発生する(満期保険金・解約返戻金・死亡保険金が贈与された)という考え方によります。贈与ではなく有償で子Aが買い取っても同じ考え方です。

【具体例②】

相続によって「子A」が契約者となり以後保険料を支払った場合

契約時 相続発生 新契約者

契約者(父) ⇒ 子A

満期保険金受取人(父) ⇒ 子A

この場合は、満期保険金受取時は「契約者=満期保険金受取人」に該当します。

相続による財産の引継ぎは、「父」から「子A」への個別の財産の移転ではなく、「父」の契約者としての立場(契約上の地位)そのものが「子A」に引継がれ、法律上最初から「子A」が契約者であったのと同じに扱われるからです。

※ただし、生命保険契約は「解約返戻金相当額」が相続財産として相続税の対象となります。

まとめ

養老保険の満期保険金は契約形態によって対象となる税金が異なります。

また、一時所得のような税制を上手に活用することによって、より効率的な貯蓄を検討することも可能です。

契約の時、また契約形態を変更するときには保険会社の方や代理店など、知識を持った人に相談・確認をしておくことで税金を節約できるかもしれません。