生命保険の更新について、保険会社からいきなり「更新のご案内」が来て驚いたご経験はありませんか?

また、その更新で更新後の保険料が上がったなどという方もいらっしゃるかもしれません。

更新型の生命保険を契約している人は、更新時期が近づいてくると保険会社から更新についての連絡があります。この連絡が来た際に、自分が更新型の生命保険を契約しているということ自体や保障内容を思い出す方も少なくないのが現状です。

生命保険の更新時に、私たちにはどのような選択肢があるのでしょうか?

また、生命保険の更新時に注意すべきポイントにはどのようなものがあるのでしょうか?

今回は、忘れたころに訪れる生命保険の更新に対応できるよう、生命保険の更新時に注意するポイントなどを説明していきます。この記事を読んでいただく事で、生命保険の更新に関して必要な知識を網羅的に得ることが出来ます。

生命保険の更新時の3つの選択肢

生命保険の更新時には、保険に加入し続けることを前提にすると、3つの選択肢が考えられますので1つ1つ順を追って詳しく説明していきます。なお、更新のある生命保険はいろいろな種類(死亡保険、医療保険、がん保険等)に及びますが、基本的には同じ内容となります。

生命保険の更新

生命保険の更新とは、保険期間の終了後も健康状態に関係なく、同じ保険金額・保険期間で保険契約を継続することを指します。更新は基本的には「自動更新」となっていて更新時に何もしなければ自動的に更新されます。逆に更新しない場合はその旨の意思表示をすべく保険会社に対して手続きを取る必要があるのでご注意ください。

保険期間が10年・15年と設定された定期型の生命保険に加入しており、その保険期間の満了後も保険を継続したい場合に、再び保険期間を10年・15年(当初決めた年数と同じ)として更新をすることが出来ます。

ただし、多くの保険会社は更新が出来る年齢を制限しています。また更新後の保険料は、更新のたびにそのときの条件(年齢や利率など)で計算された保険料に改定されます。

生命保険の乗り換え

生命保険の乗り換えとは、現在ご加入中の生命保険の契約を解約して、新たな生命保険に申し込むことを言います。

保険契約の乗り換えをする場合は、乗り換え先の生命保険に必ずしも加入できるわけではないという点にご注意ください。

新たに生命保険に申し込みされる際には改めて引き受けの査定があり、健康状態などによっては加入できない場合があります。現在、生命保険にご加入中の方でも、必ず乗り換えができるというわけではないのです。

生命保険の転換

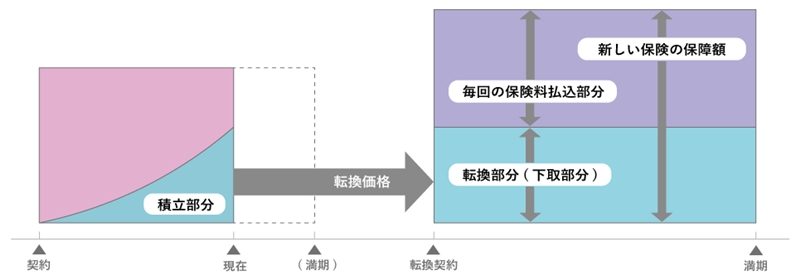

生命保険の転換とは、現在加入している保険契約を活用して、新たに他の保険を契約するという方法で、転換制度とも言います。

イメージしにくいかもしれませんが下図を見ていただければ分かりやすいと思います。現在の契約の積立部分や積立配当金等を「転換(下取り)価格」として新しい契約の一部にあてる方法で、車の買い替え時の下取り制度に似ているといえば少しは身近に感じられるかもしれません。保険の場合も車同様に元の契約は消滅します。

新しい保険に加入するわけですから、保障内容や保障額、保険料などを総合的に変更することができます。注意すべき点は、「転換(下取り)価格」が転換後にどのように変わるのかよく確認し納得したうえで契約することが大切です。具体的に言えば、「転換(下取り)価格」を新たな契約の保障部分と積立部分のどちらにメインに充当されるのかによって保険金や解約返戻金に大きな差が生じるということです。

<現在契約している保険> - 転換 → <新しく契約する保険>

参照:(公財) 生命保険文化センター「転換制度」

https://www.jili.or.jp/knows_learns/basic/change/conversion_system.html

図は同ホームページの図をもとに筆者作成。

生命保険の見直しの基準

ここまで、生命保険の更新時の3つの選択肢についてそれぞれの特徴を解説してきました。ここからは前述の3つの選択肢のうちどれを選択すべきか、その判断基準を説明していきます。

生命保険を更新すべき人

現在契約中の保険より適した保険が他にない人

生命保険の更新のタイミングで、現在加入している保険を継続した方が良いのか、他の保険に乗り換えた方が良いのかを検討したところ、保険料や保障において他の保険に加入するメリットがないと考えられた方はそのまま現在加入中の保険を更新されるのが良いと思います。

現在の保険の契約中に病気やケガがあった人

前述の通り、保険の乗り換えで新しい生命保険に申し込みをする場合には新たに告知書等の診査が必要になります。現在の保険契約期間中に病気やけがをされた方はこの点に注意が必要です。もちろん全てのケースで加入が難しい訳ではありませんが、病歴やけがの状態によっては診査に通らない可能性があります。

一方、保険の更新では新たな保険期間になるにも関わらず健康状態の告知や診査がありませんので、保険期間中に病気やけががあった方でも安心して更新がでるので、そのような方は保険の更新をされるほうが良いかもしれません。

生命保険を乗り換えるべき人

別の保険に加入するとメリットが大きくなる人

保険の更新の時期は、一般的に10年・15年とある程度時間が経過しなければやってきません。従って、保険に加入した時と更新時とではライフステージや必要な保障が変わっている場合もあります。

また生命保険も各社この期間中に多種多様な保険商品を新しく発売しています。従って、現在ご自身が加入されている保険の内容と必要な保障に差がある場合や保険料が安くなる場合もありますので、このような方は他の保険に加入(乗り換え)したほうがメリットは大きいと考えられます。

終身型の保険に加入したい人

更新型の保険種類は定期保険になります。定期保険は保障期間の長短はあるものの、加入時から10年・あるいは60歳までと保障期間が定められている保険になります。更新型の保険は言い換えますと、保障期間が終身(一生涯)ではないという事です。

日本人の平均寿命は少しずつではありますが延びている状況のことを考えますと、保障が一生涯ある方が安心できると考える方もいらっしゃいます。また更新型の保険は更新時に保険料が変わります。このことを煩わしく感じられる方もいらっしゃいます。このような方は終身保険に変更(乗り換え)するということは良い選択肢になると考えられます。

ただし、定期保険と同じ保障額で終身保険に乗り換えると高額な保険料となることがありますので、その際は保障額を減らしたりして保険料と保障額のバランスをとることが重要となります。

生命保険の更新時に確認すべき3ポイント

生命保険を乗り換えず更新することを決めた場合に、確認すべき3つのポイントを解説していきます。

上述の通り、保険の加入時と更新時では必要な保障の大きさ(保険金額)が大きく変わる場合ありますので、この点について詳しく解説していきたいと思います。

不要な特約は解約できる

生命保険は、主契約と特約の保障で成り立っています。主契約を解約し特約だけを残すことはできませんので、主契約を解約すると全ての保障を解約することになります。一方で特約のみを解約することは可能です。

そのため、現在の必要な保障と更新後の保障内容を照らし合わせて、不要になった特約が付保されているのであれば特約の解約をお勧めします。この時、更新時の保険料は不要な特約分を除いて計算されますので当初の更新時の保険料よりもその分安くなります。

保障額は減額できる

減額とは、保険会社の定めた範囲で保険金額を減らすことです。更新時に今までより保障額を減らしてもよいという状況であれば減額することも考えられます。保険金額が小さくなるためその分保険料も安くなります。ご加入中の保険会社により減額できる保障額、言い換えれば保障として残さなければならない最低の保険金額がありますので、この部分はご自身で各保険会社にご確認ください。減額するのであれば更新時の保険料は当初よりもその分安くなります。

増額や特約の途中付加には告知・診査が必要

また、「3.2. 保障額は減額できる」で解説した減額とは逆のケースになりますが、保障額を増額したい場合や新たに不足している保障を付加する場合も考えられます。これらの場合、解約や保障額を減額する場合と異なり、現在の健康状態の告知や保険会社による診査が必要になります。保障額の増額や特約の付加が規定上可能であっても、健康状態を問われ必ず増額等ができるわけではないので注意が必要になります。

保険会社によって増額できる保障額や追加で付加できる保障内容は異なりますので、ご自身でご確認ください。

生命保険の保障期間別3パターン

更新型

更新型とは?

冒頭から何度も登場していますが、今一度生命保険の更新についてご説明致します。

更新型の保険とは契約から10年、15年を当初の保険期間として設定し、その期間の満了後も保険を継続したい場合に、再び保険期間を10年・15年(当初決めた年数と同じ)として、更新をすることが出来るタイプの生命保険です。

ただし、更新が出来る年齢に制限がある保険会社が大半です。更新後の保険料は、更新のたびにそのときの条件(年齢や利率など)で計算された保険料に改定され、一般的には保障が同じであれば保険料は上がります。

更新型のメリット

更新型の保険のメリットは契約当初の保険料が比較的安いことが挙げられます。お子様がいらっしゃるご家庭のように、できるだけ少ない負担で一定期間充実した保障を用意したい方に適しています。

次に更新時に保障の見直しをすることができることが挙げられます。お子様の成長や独立などによるライフステージの変化とともに必要保障額は変化していきます。そのため、更新時に保障額を減額、増額等することにより契約内容を見直すことができる良い機会になります。

また大きな病気やけがをされたとしても保険は続けられる(更新できる)点もメリットとして挙げられます。保険期間の途中で病気やけがをされても、その時点での健康状態にかかわらず更新前と同額の保障を上限に更新期間満了まで継続することができます。

更新型のデメリット

更新型の保険のデメリットとしては、更新時にその時点での年齢で保険料が計算されますので、同じ保障内容で更新する場合の更新後の保険料が契約時の保険料より通常高くなることが挙げられます。先程記載したように、お子様が成長するまでの一定期間の保障を比較的安い保険料で充実させたいような方には、契約当初の保険料の負担が少ない更新型保険はメリットになります。しかし、更新時にしっかり保険の見直しをしないと、保険料の負担額が想定以上に高くなってしまう事があります。

終身型

一生涯を通じて保障が続くのが終身型の保険になります。終身型の保険料の支払い方法としては、払い込む期間に応じて、契約期間中ずっと払う終身払と払込期間を決めて払う短期払いがありますが、いずれの場合も保険料は一定です。

定期型の保険とは異なり、保険期間中に解約しなければ保障が途中でなくなってしまうということはありません。また、短期払をすることによって保険料の払込期間が満了し保険料を支払う必要がなくなった後も保障が残るというメリットがあります。

全期型

全期型とは、被保険者が60歳や70歳になるまでなど保険加入時に定めた保険期間まで更新が無いタイプの保険です。全期型の保険料は、保険料払込期間を通じて一定です。全期型の定期保険のメリットは、更新がないため、最初に設定した保険期間まで保険料が変わらずに保障を継続することができることが挙げられます。保険料免除特約が付加されている定期保険に加入し、保険料免除が適用された場合には、保険期間終了までそれ以降の保険料を支払わずに保障を受けることができます。

保険期間が長い全期型の定期保険のデメリットは、保険期間が短い更新型の定期保険に比べて、一般的に保険料が高くなることが挙げられます。また、保険期間が終了した後は更新ができないことが一般的です。

生命保険の更新に関するQ&A

生命保険を更新できないのはどんな時?

注意点として、更新できる年齢または更新期間に上限が設けられていることがあります。例えば、更新年齢が80歳までの保険であれば、80歳を超えたあと次の更新ができなくなります。

この時点で他の保険に加入したいと考えても、多くの保険会社で加入できる年齢が決められているのと、保険料が高くなっていることが考えられますので、自分の思った通りにいかないこともあります。何歳まで更新できるのか、最大いつまで保障があるのかを契約前、保険を見直すときにあらかじめ確認しておくことが大事になります。

まとめ

ここまで生命保険の更新について、更新すべきか乗り換えるべきかという点や、更新する際に確認すべきポイント、そして乗り換え時に検討したい生命保険の種類などについて解説をしてきました。

ご自身のライフステージにあわせて保障を見直す必要がありますが、保険の更新時はまさに見直すべきタイミングと言えます。しかし、どのように見直しを行っていけば良いのか、そして結局のところ保障の減額や増額、特約の中途付加をどうすれば良いのかわからないという方もいらっしゃるのではないでしょうか。

更新型保険の契約や見直しの際には、メリットやデメリットだけでなく、将来のライフプランやマネープランを考え、さまざまな角度から検討することが大切です。

保険選びで迷ったり、自分に合ったプランがわからない場合はファイナンシャルプランナーに相談してみましょう。