超低金利時代が長引く昨今の状況を踏まえ、お手持ちのお金をどうやって殖やそうか頭を悩ませている方からの相談をよく受けます。

特に、お子様の学費や老後の生活費等に不安があり、近々満期を迎える養老保険や定期預金をお持ちの方々から相談をお受けすることが多いです。

こういった方々の悩みとしては

「このまま定期預金にまた預けていても殖えない」

「養老保険を続けても保険料が高くなってしまう」

などがあり、少しでも有利な方法を探されています。

最近は運用の要素が強い『変額保険』の人気が高まっていますが、運用と聞くと不安に思われる方が多いのが現実です。

そこで今回は、変額保険について詳しくご存知ない方へ向けて基礎からわかりやすく解説していきたいと思います!

この記事を読まれた後は、変額保険のメリット・デメリットや、ご自身が変額保険に向いているのかまで分かっていただけるかと思います。

変額保険とは

変額保険の概要

変額保険とは、保険会社が保険料の一部を株式や債券などの金融商品で運用し、その運用実績に応じて保険金や解約返戻金などの受け取り金額が変動する保険をいいます。

言葉を見てもわかるように「保険」ですが、その仕組みを利用して資産運用を目的に加入する方も増加しており、この商品を販売する保険会社も増えてきています。

仕組みとしては、保険会社が委託した運用会社を通じて保険料の一部を主に株式や債券などの有価証券に投資し、その運用実績に応じて「死亡保険金」「解約返戻金」「年金保険金」が変動するものです。

保険料の運用及び経理については、一定の給付が保証され資産運用に際しても安全性が重視される定額保険の保険料とは明確に区分されています。このため、保険会社では定額保険に関する一般勘定とは別に特別勘定(ファンド)を設けて分けて資産を運用しています。

変額保険と定額保険の違い

そもそも、変額保険と定額保険の違いはどこにあるのでしょうか。

まずは、お客様からお預かりした保険料の運用先と運用方法そして目的が違います。

前段で、変額保険とは『保険会社が委託した運用会社を通じて保険料の一部を主に株式や債券などの有価証券に投資し、その資産の運用実績に応じて「死亡保険金」「解約返戻金」「年金保険金」が変動するもの」と説明しました。

では定額保険は一切運用していないのかというと、実際には運用しています。しかし、その運用方法や目的に違いがあります。

定額保険は主に国債・地方債や公社債など、基本的に元本割れの心配が少ないもので運用しており、将来にわたって大きく殖やすことよりも長期・安定的な収益を得ることを目的としています。

次に、運用のリスクの帰属先も異なります。定額保険の運用リスクは保険会社に帰属し、変額保険ではそのリスクは契約者にあることが大きな違いとなります。契約者は運用のリスクを背負う代わりに運用益が出た場合にその恩恵に預かれることになります。

1970年代から80年代、日本では郵便局の定額貯金の利率が年利8%程あった時期もあり、元本保証のうえ非常に高い金利で運用され十分お金が殖えました。

当時の保険会社としてはより確実な日本国債・公社債等で運用することで10年後20年後に手堅く殖やすことができたわけですが、2000年以降低金利となり、現在は年利0.0〇%と超低金利時代となったため国債等では資産を殖やすことは非常に厳しい状態です。

そこで特別勘定(ファンド)を設けて保険料の一部を投資信託などで運用し、資産形成をしていく変額保険を販売する保険会社が増えてきました。

しかし様々な注意すべき点もありますので、メリット・デメリットについて後ほどしっかりご説明します。

3種類の変額保険

変額保険の種類としては、終身保険タイプ(終身型)と養老保険タイプ(有期型)、個人年金保険タイプ(年金型)があります。それぞれのタイプの特徴についてご紹介します。

終身型

変額保険(終身型)は一生涯の死亡保障があるもので、死亡保険金・高度障害保険金は特別勘定資産の運用実績に基づいて毎月保険金額が増減します。また、解約返戻金も同様に運用実績に基づき日々増減します。ポイントは以下の3つです。

- 死亡保険金・高度障害保険金は一生涯にわたり契約時の基本保険金額が最低保証されている

- 運用が好調な時:死亡保険金・高度障害保険金・解約返戻金は増加する

- 運用が不調な時:死亡保険金・高度障害保険金・解約返戻金は減少する(解約返戻金に最低保証はない)

それぞれについて説明します。

- 運用がうまくいかなかった時でも万が一のことがあった場合には、契約時に定めた保険金額(基本保険金額)が一生涯最低保証されますので、死亡保障が目減りして困ることはありません。

- 運用が好調だった場合には基本保険金額に変動保険金額分が上乗せされます。同様にその時点で解約した場合には、当初予定していた解約返戻金を上回る可能性があります。

- 逆に、運用が不調だったタイミングで解約した場合には、当初予定していた解約返戻金よりも下回るかもしくは受け取れなくなる可能性があります。

デメリットとして 3. はこの後ご説明する他の2つのタイプの変額保険にも共通しています。

有期型

変額保険(有期型)は養老保険の一種ですので、満期までの死亡保障と満期保険金があります。

死亡保障がありますが、終身型と違う部分もありますのでポイントをよく比較してください。

- 死亡保険金・高度障害保険金は満期までの間、契約時の基本保険金額が最低保証されている

- 運用が好調な時:死亡保険金・高度障害保険金・解約返戻金は増加する

- 運用が不調な時:死亡保険金・高度障害保険金・満期保険金・解約返戻金は減少する(満期保険金・解約返戻金には最低保証はない)

- 終身型と同様に死亡・高度障害保険金は特別勘定資産の運用実績に基づいて毎月保険金額が増減しますが、保険期間内であれば基本保険金額は満期まで最低保証されています。

- 運用が好調だったタイミングで死亡/満期保険金を受け取るようなことがあった場合、基本保険金額に変動保険金額分が上乗せされ、また解約返戻金も増える可能性があります。

- しかし満期保険金には最低保証がなく、運用実績によっては満期保険金額が基本保険金額を下回る可能性があります。

年金型

定額の個人年金保険同様、将来年金として受け取るための原資を一定期間積み立てていくものですが、株式を中心に投資し運用することが多いため定額個人年金保険と比べ資産運用目的の性格が強く、年金額が運用次第で大きく増える可能性がある一方で年金支払総額が払込保険料総額を割り込むリスクもあります。

年金額は年金支払開始日の前日までに積立てられた金額(年金原資)により決まりますが、一般的に最低保証はありません。

また、年金支払開始後積立金を一般勘定に移すタイプであれば毎年受け取る年金額は確定しますが、年金支払開始後も特別勘定で運用するタイプでは運用実績によって年金額も増減します。

ポイントはこちらです。

- 定額個人年金保険と比べ資産運用の性格が強いため、運用次第で年金額が大きく増える可能性がある

- 運用に回す保険料の割合が終身型・有期型と比べて多い

- 基本保険金額の設定がないため死亡給付金の最低保証はない

- 変額保険全体に言えることですが、株式を中心に投資し運用していくことが多いため運用が順調であれば国債や公債で運用する定額保険と比べ大きく年金額が増える可能性があります。当然運用がうまくいかない場合には年金額が減少する可能性もあり、そのリスクは契約者に帰属します。

- 終身型や有期型と違いその目的が積立が中心であって死亡に対する保障がないため基本保険金額というものがありません。この点にはメリットとデメリットがあります。

a) メリット:終身型・有期型よりも運用以外で保険料が使われる比率が少なくなる⇒運用実績が良ければ殖え方も大きい

b) デメリット:基本保険金額がないため、死亡に対する保険の機能としては低い

2種類の保険料の支払い方

ここまで、変額保険の種類についてご説明してきましたが、保険料の支払い方法も複数あります。

保険料の支払い方を工夫することでメリットをより高めることができるのですが、しっかりと理解しないと思わぬ事態に発展することがあります。保険商品の中では複雑な部類に入る変額保険ですので、ご不明点がありましたらF Pに頼るのも1つの方法かもしれませんね。

一時払

一時払とは、契約時に全ての保険料を一括で支払うというものです。

一時払で加入することができるのは、終身型と年金型の2種類が一般的ですが、保険会社によっては有期型でも一時払ができるものがあります。

また、加入した時点で支払った保険料と同額が死亡保険金・高度障害保険金として最低保証されるものが一般的です。

平準払

平準払とは、払込期間中に支払う保険料が変わらないものをいいます。

平準払の変額保険としては、終身型・有期型・年金型の3種類で取り扱われています。

これらは契約時に決めた払込期間、月払/半年払/年払のいずれかで保険料を支払っていくものですが、この方法は変更可能です。

この平準払でも、一時払と同様に、加入時に一括で保険料を支払う「全期前納」という方法があります。

全期前納とは、契約時に保険会社が全保険期間分の保険料を預かり、毎年保険料に充当していく方法です。

この方法を採ることで、払込期間に月払/半年払/年払で支払うよりも総支払保険料は一般的に安くなります。

変額保険で受け取れる3種類のお金

貯蓄性保険商品の一部である変額保険では、具体的にお金を受け取る方法が3つあります。

ここではそれぞれについて説明していきます。

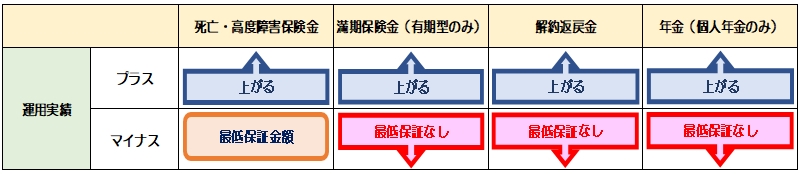

まずは、全体感を把握するために、下表を参考にしてください。ポイントは、どうなれば何が増える(もしくは減る)かを区別して理解することです。

死亡保険金

最初にお話ししましたように、変額保険は「保険」になります。

したがって、終身型及び有期型には「死亡保険金・高度障害保険金」を受け取る機能があり、運用がうまくいかなくても契約時に定めた基本保険金額が最低保証されています。

また年金型でも、年金支払開始前に死亡した場合は、死亡日の積立金額や支払った保険料などで算出された死亡給付金が支払われるものが一般的です。

当然、運用実績が好調であれば受け取る保険金額が増える可能性が大きくなります。

満期保険金

変額保険(有期型)は養老保険の一種なので死亡保障のほか保険期間満了時に満期保険金を受け取ることができます。

定額の養老保険では契約時に決めた基本保険金額と満期保険金額は同額なのに対し、この商品は保険期間中特別勘定で運用されるため、満期保険金額が契約時の基本保険金額と同額にならないことがあります。

- 運用が好調の場合:一般的に契約時に設定した満期保険金よりも多く受け取ることができます

- 運用が不調の場合:満期保険金額には最低保証がないため、当初予定した満期保険金額を下回ることがあります。

満期保険金額には最低保証がない、という点を加入時には充分に理解することが重要です。

解約返戻金

解約返戻金とは、「保険の契約を途中で解約した場合に、保険の契約者に払い戻すお金」のことを指します。

変額保険の最大の特徴が、積立金を株式を中心とした有価証券(特別勘定)に投資して運用していくことにあります。

したがって、運用実績が好調であれば解約返戻金も増加する可能性があります。

一方、運用がうまく行かなった場合には解約返戻金が減少する危険性があり、そのリスクは契約者に帰属することに注意が必要です。

各保険会社の提案書でも複数のシミュレーションを設定していますが、死亡保険金と違って解約返戻金には最低保証がありませんので、信頼のおけるプランナーに充分説明を受ける必要があります。

変額保険の2つのメリット

定額保険とだけではなく、投資信託など他の運用金融商品の特徴と比較した場合のメリットを説明します。

運用実績が良ければ多くの保険金を受け取れる

変額保険の第一のメリットは、運用実績が好調であれば定額保険と比べても保険金や年金・解約返戻金などが増加する点です。

しかも死亡保障機能が備わったものであれば、一生涯もしくは満期までの一定期間は基本保険金額が最低保証されていますし、運用次第では保険金額の上乗せが期待できます。

つまり、貯蓄と保障の両立ができる保険になります。

税制面で有利に働く

変額保険の第二のメリットは、税制面でも有利に働くという点です。

まず、生命保険料控除を使うことによって年末調整や確定申告で税軽減効果が出ます。これは投資信託などにはない、生命保険特有のメリットです。

また、課税される金額が投資信託の場合と比較すると小さくなる、というメリットもあります。

具体例

投資信託の場合

運用益(普通分配金)が出た年ごとに、所得税・住民税・復興特別所得税で20.315%が利益分に課税されます。

それとは別に運用満了時(償還)や株式売却した時も利益が出ていればその利益分に同じく20.315%が課税されます。

Ex)

分配金が10000円出た年:課税対象額10000円×20.315%=税金2,031円

償還時の利益50万円:課税対象額50万円×20.315%=税金101,575円

生命保険の場合

変額保険に限らず、課税されるタイミングは満期保険金もしくは解約返戻金を受け取った時のみ一時所得として課税されます。契約期間中に運用実績が出ていても課税されることはありません(運用収益の課税繰り延べ)※1。

また満期保険金や解約返戻金の受け取り時でも、一時所得であれば下記のような特別控除などにより軽減されます。

Ex)

保険料:25,000円/月、保険期間:15年、満期保険金:500万円とした場合

(満期保険金500万円-支払保険料総額4,500,000円-特別控除50万円)÷2=課税対象額0円

総支払額より50万円利益が出ていても課税対象額は0円ですので、非常に大きなメリットと言えます。

更に死亡保険金・給付金受け取り時にも生命保険の利点として相続税の非課税枠など、税制面でも大きなメリットがあります。

※1 但し、5年以内の短期解約の場合には、金融類似商品として投資信託と同様に20.315%が利益分に課税されます。

変額保険の2つのデメリット

次にデメリットについてお話していきます。

何事もメリットだけではありません。良い点も悪い点もしっかり理解した上で変額保険に加入すべきか否か判断するようにしましょう。

運用実績が悪ければ損失が生じる

一番のデメリットは、運用実績が悪ければ受け取る満期保険金や解約返戻金・年金給付金などが払い込んだ保険料よりも少なくなってしまう可能性があるということです。

しかもほとんどの変額保険では、満期保険金額・年金給付金額・解約返戻金額に最低保証がありません。

更に、「生じた損失に対しては全て契約者の自己責任」であるということです。

その内容をしっかり把握しないで安易に加入するべきではありません。

実際にあった例ですが、昨今の新型コロナウィルス感染症拡大で2020年前半は世界的に株価が急落してしまいました。それに伴い、一時払の変額保険で当初運用実績がマイナスになってしまい、その結果解約返戻金が契約時を下回ったものがいくつかありました。しかし、その後ワクチンの開発成功や経済対策の結果アメリカ市場・日本市場とも株価が高騰し、マイナスだった解約返戻金がプラスに転じることになりました。

お客様からのお問い合わせも何件かありましたが、ご契約内容と商品の特性を再度ご説明したうえで、回復した現状をお話しした結果ご安心いただけました。

この事例では、特に損失が生じたわけではありませんが、この騒動のタイミングで満期を迎えられた方がいたとすれば損失が出ていた可能性はありますので、この点には十分ご理解いただきたいと思います。

投資信託と比べて運用コストが高い

変額保険の第二のデメリットとして、投資信託と比べて運用コストが高いという点が挙げられます。

この部分に関しては保険会社によって変わってきますので数字として出すことは難しいのですが、保険という性質上支払われた保険料がすべて運用に回されるわけではありません。契約維持の事務手数料といった投資信託でも必要なものに加え、死亡保障の費用に充てられることになります。これは運用実績にかかわらず最低保証している死亡保険金を支払うための費用が必要となるからです。

そのためコストという点では投資信託と比較して割高になってしまうことが一般的です。

変額保険に向いている人・いない人

変額保険の特徴は、『保障とともに長期にわたる資産形成をする』というものです。長期で見れば資産形成と保障を両立させることができる非常に有利なものですが、解約返戻金だけを見ると加入後数年は一般的に支払った保険料を下回る場合がほとんどですし、先ほどの例のように瞬間的に運用がうまくいかないタイミングもあるかもしれません。

ここでは、変額保険に向いている人と向いていない人の特徴をまとめてみます。ご自身がどちらに該当するのか確かめてみてください。

変額保険に向いている人

以前次のようなご相談にこられた方がいらっしゃいました。

- 養老保険に加入していたが満期が来て満期保険金を受け取ったが支払った保険料より少なくなっていた。

- このまま養老保険を続けても保険料が高くなるばかりで満期保険金は増えないので結局資産が目減りしてしまう。

- しかも保障が切れると家族も困ってしまう・・・ということで、変額保険(終身型)への加入をお勧めしました。

年齢にもよりますが、一般的には変額保険(終身型)の保険料は、定額の終身保険よりも低く設定されています。

また、長期的な資産形成が可能なことを説明した結果、受け取った満期保険金で変額保険(終身型)のすべての保険料に充当する方法(全期前納)でご加入されました。

このように、

- 保障と資産形成を両立させたい

- 長期の保障を割安で得たい

- 一時的な変動で一喜一憂しない

- 定期預金や養老保険の満期(保険)金のようなまとまったお金があって当面利用する予定がない・・・・

というような方はご検討されても良いと思います。

ただし、しっかりした提案と情報提供をしてくれるFPからお話を聞かれることを強くお勧めします。

変額保険に向いていない人

ではどのような方があまり向いていないのか。

向いている方と反対になりますが、

- あくまでも保険の一形態であると理解されない方

- 短期の投資目的で加入を考えている方

- 変額保険に限りませんが、保険料が家計の負担になるような方

このような方にはあまり向いていないでしょう。

変額保険契約時の2つのポイント

現在、変額保険を扱う保険会社が増えてきましたが、ファンドがそれぞれ違いますしその特徴も違います。

しかしながら、それらに共通して契約時に抑えてほしい2つのポイントがありますのでご覧ください。

長期的な目線を持つ

1つ目のポイントとして、長期的な目線を持つという点が挙げられます。

変額保険は、将来に向けて長期的な視点で資産形成をすることを目的とした商品ですので、短期的な結果や状況で一喜一憂するものではありません。保険会社が作成している変額保険の資料の過去データを見ても10年スパンで考えると、ほとんどの場合リスクが抑えられているのがわかります。

各社が運用するファンドが、過去何年間のスパンでどれだけ実績が出たのかを知ることが最も重要になってきます。

過去に実績が出ているからといって将来も確実に利益が出るという保証はありませんが、そのファンドの特徴と将来性を検討する大きな材料になります。

FPに相談したうえで契約する

2つ目のポイントとして、FPに相談したうえで契約するという点が挙げられます。

ここまでお話ししたように、変額保険は保障と運用の両面を考える必要があるものです。

保険料・運用結果とリスク・ファンドの特性等、多くの正確な情報を事前に得た上で判断しなければ思っていたのと異なる結果がもたらされることになりかねません。

ですので、変額保険の正しい仕組みを説明し正確な情報を提供してくれるFPにしっかり相談したうえで検討してください。

せっかくの良い商品も役に立たなくなってしまいます。

まとめ

ここまで変額保険について詳しく説明してきました。

お金を増やす方法として預貯金さえしておけば「安全・安心」という時代はすでに遠い過去となってしまいました。

超低金利が続く世の中では、「どうすればお金が増えるか」=「いかにうまく運用するか」をしっかり考えなければなりません。

変額保険はその方法のひとつとして非常に有用なものです。しかし、運用実績によって受け取れる金額が増減するため長期的な目線で見ていく必要があります。

また、優れた商品である反面、特殊で複雑な保険商品のため、ご自身だけで判断されるのは難しいと思います。

そんな時は、ぜひ信頼のおけるファイナンシャルプランナーにご相談ください。