養老保険は貯蓄性が高く、いろいろな目的の貯蓄に使われています。養老保険で満期保険金を受取った時にはどのような税金の対象となるのか?

養老保険の満期保険金にかかる税金についてまとめています。

養老保険で受け取れるお金とは

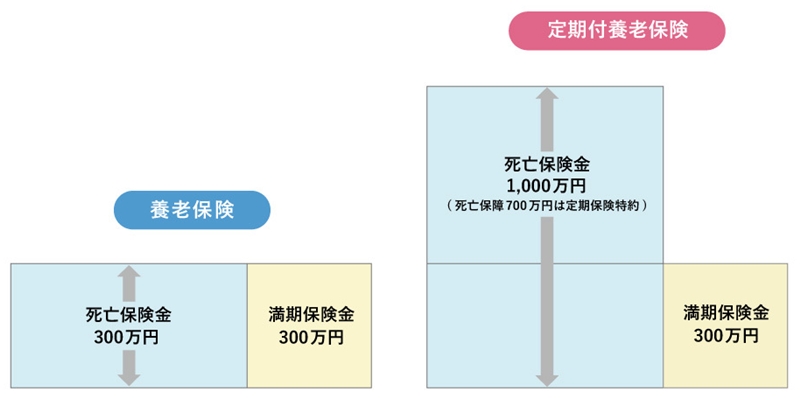

養老保険は、満期を迎えると「満期保険金」を、保険期間の途中で万一があると「死亡保険金」を受取ることができます。

満期保険金は所得税・住民税や贈与税の対象となり、死亡保険金は相続税の対象となります。

死亡保険金の場合は、契約者と死亡保険金受取人の関係次第では、所得税や贈与税にもなる場合があります。

満期保険金と死亡保険金が同額の契約と、死亡保険金が満期保険金よりも大きい契約等がありますが税金についての考え方は同じです。

満期保険金にかかる税金

養老保険の満期保険金にかかる税金は満期保険金の受取り方法の違いや、保険料を誰が支払ったかによって次のようになります。

- 満期保険金受取人が保険料を支払った場合は「一時所得」として「所得税・住民税」の対象となります。

- 満期保険金は一時金ではなく「年金」で受取ることを選択できる場合が多く、この場合も「所得税・住民税」の対象になりますが「雑所得」という所得区分になるため一時金で受取る場合とは税金の計算方法が異なり、また源泉徴収所得税が徴収される場合があります。

- 保険料の全部または一部を満期保険金受取人以外が支払った場合は支払った部分に対応する満期保険金の額が「贈与税」の対象となります(年金受取の場合は「年金を受取る権利の評価額」が贈与税の対象となります)。

この場合には贈与税の他に毎年の年金を受取る際に雑所得として「所得税・住民税」の対象となります。これは贈与税評価額を元本と考えて元本を運用しながら年金を受取るので、その運用部分が雑所得として所得税・住民税の対象になるという考え方にもとづいています。1年目は運用期間がないので雑所得は発生せず、2年目以降毎年運用益部分(雑所得部分)が年ごとに増えていきます。(雑所得の額は年金を受取るごとに毎年保険会社から通知が来ます)

注)保険期間の途中で相続が発生し契約の権利を相続したために契約者が変更になった場合は税金との関係では相続した方が初めから契約者だったものとして扱われるため満期保険金受取人と保険料を支払った人が同じ場合になりますので贈与税の対象とはなりません。

税金の計算方法

所得税

契約者が満期保険金受取人と同じで一時金で受取った場合は「一時所得」という所得区分で所得税・住民税の対象となります。

一時所得の税額の計算方法

一時所得は単発的(一時的)な収入であることから次のような軽減措置を受けることができます。

- 一時所得は年間50万円を限度として特別控除が受けられます。

※その年に他の一時所得があれば通算して50万円が控除限度額です。 - 一時的な収入であることを考慮して「一時所得の額」の1/2が課税対象です。

課税対象額 = ⦅(収入金額)-(必要経費)-(特別控除50万円)⦆× 1/2

※必要経費=収入を得るために支出した金額(養老保険の満期保険金であれば支払保険料総額)

※1/2にだけ課税するのは一時的な収入であることからあまり高い税率が適用されないようにする趣旨です。

この課税対象額をその年の他の所得と合算して所得税・住民税を計算します。

【満期保険金を一時金で受取った場合の計算例】

□満期保険金300万円+配当金20万円=320万円

□支払保険料:200万円

①320万円-200万円-50万円=一時所得70万円

②70万円×1/2=課税対象額35万円

年金で受け取った場合の雑所得の税額の計算方法

受取年金額から必要経費(支払保険料にあたる部分)を差引いて課税所得(雑所得)を計算し、その額を他の所得と合算して所得税・住民税を計算します。

(受取年金額)-(必要経費※)=課税所得額

※必要経費=①受取年金額 ×(②支払った保険料の総額÷③年金の受取見込総額)

(必要経費の割合)※小数点以下3位以下を切り上げ

「必要経費の割合」(②支払った保険料の総額÷③年金の受取見込総額)は1年目に計算され2年目以降同じ割合を使います。(受取る年金に配当金等が加算された場合でも同じ割合で計算します)

【年金で受取った場合の計算例】

受取年金額 年額33万円

受取見込総額 年額33万円×10年 =330万円

保険料支払総額 200万円

受取年金額33万円-必要経費約20万円=13万円

※必要経費=33万円×( 200÷330万円⇒61%)=約20万円

課税所得額13万円×税率=税額

源泉徴収される所得税

年金の雑所得額が25万円以上の場合は10.21%(含復興特別所得税)が源泉徴収されます。この場合、確定申告すれば還付が受けられる場合がありますので確認することをお勧めします。

【課税所得額ごとの所得税・住民税の税率】

| 課税所得金額 | 所得税率 | 住民税率 | 所得税・住民税合計 |

|---|---|---|---|

| 195万円以下 | 5% | 10% | 15% |

| ~330万円 | 10% | 10% | 20% |

| ~695万円 | 20% | 10% | 30% |

| ~900万円 | 23% | 10% | 33% |

| ~1,800万円 | 33% | 10% | 43% |

| ~4,000万円 | 40% | 10% | 50% |

| 4,000万円超 | 45% | 10% | 55% |

贈与税

贈与税の対象となる場合の贈与税の税額の計算方法

贈与税の対象となる場合は具体例がわかりやすいので以下見ていきます。

【具体例】

父が契約者であった契約を途中から契約者変更して「子A」が契約者となり以後保険料を支払った場合

□満期保険金300万円+配当金20万円=320万円

契約時 新契約者

契約者(父) ⇒ 子A

満期保険金受取人(父) ⇒ 子A

満期保険金を、それぞれが支払った保険料の額で案分して「所得税・住民税」「贈与税」を計算します。

例えば保険料総額の30%を「父」、70%を「子A」が支払った場合は、前の例で計算すると

満期保険金320万円×30%=96万円 ⇒ 贈与

満期保険金320万円×70%=224万円 ⇒ 一時所得

贈与税の計算には基礎控除があり、その年の贈与額から110万円(基礎控除額)を引いた額が贈与税の課税対象となります。上の例では96万円が110万円の範囲内なので、他に贈与を受けていなければ贈与税の納税額は発生しません。

【「贈与税」税額速算表】

| 基礎控除後の課税価格 | 税率 | 速算控除額 |

|---|---|---|

| 200万円以下 | 10% | 0万円 |

| ~300万円 | 15% | 10万円 |

| ~400万円 | 20% | 25万円 |

| ~600万円 | 30% | 65万円 |

| ~1,000万円 | 40% | 125万円 |

| 1,000万円超 | 50% | 225万円 |

確定申告は必要?

一時所得の課税対象額や年金の雑所得の額を含めたその年の所得額が次の条件に当てはまる場合は所得税の申告義務がありません。(所得税法121条)

20万円を超えた場合は、超えた部分だけではなく全額を申告します。

- 給与所得者で給与所得以外の所得が20万円以下の場合

- 公的年金の収入金額が400万円以下で、かつ公的年金以外の所得が20万円以下である場合。

※公的年金400万円以下の納税は源泉徴収で足りており、その他20万円は少額として免除する趣旨です。

①②の給与所得・公的年金の収入金額以外の所得には「退職所得」「遺族年金」「障害年金」はカウントされません。

所得税については申告義務がありませんが、住民税は申告して納税する必要がありますので注意が必要です。

※各市区町村に住民税用の申告書を提出します(郵送での取寄・提出ができます)。

まとめ

養老保険は生命保険の中でも古くから親しまれてきた保険商品です。積み立て途中で万一のことがあっても満期保険金と同額またはそれ以上の保険金が支払われるため貯蓄の目的額はどちらの場合でも達成することできます。

貯蓄をご検討される際に候補商品として検討してみてはいかがでしょうか。